Еженедельный обзор

- Акционеры «Софтлайна» решили не выплачивать дивиденды

- ВТБ: результаты за пять месяцев и дивиденды

- Фондовые индексы США на новых максимумах

- Недельная инфляция остается низкой

- Рынок труда остается сильным

- Рынок ОФЗ продолжает движение вверх

- Инфляция в еврозоне удерживается вблизи целевых 2%

- ОПЕК+ продолжает агрессивно наращивать нефтедобычу

- Спрос мировых ЦБ на золото все еще устойчив

- Минфин возобновит продажи валюты и золота

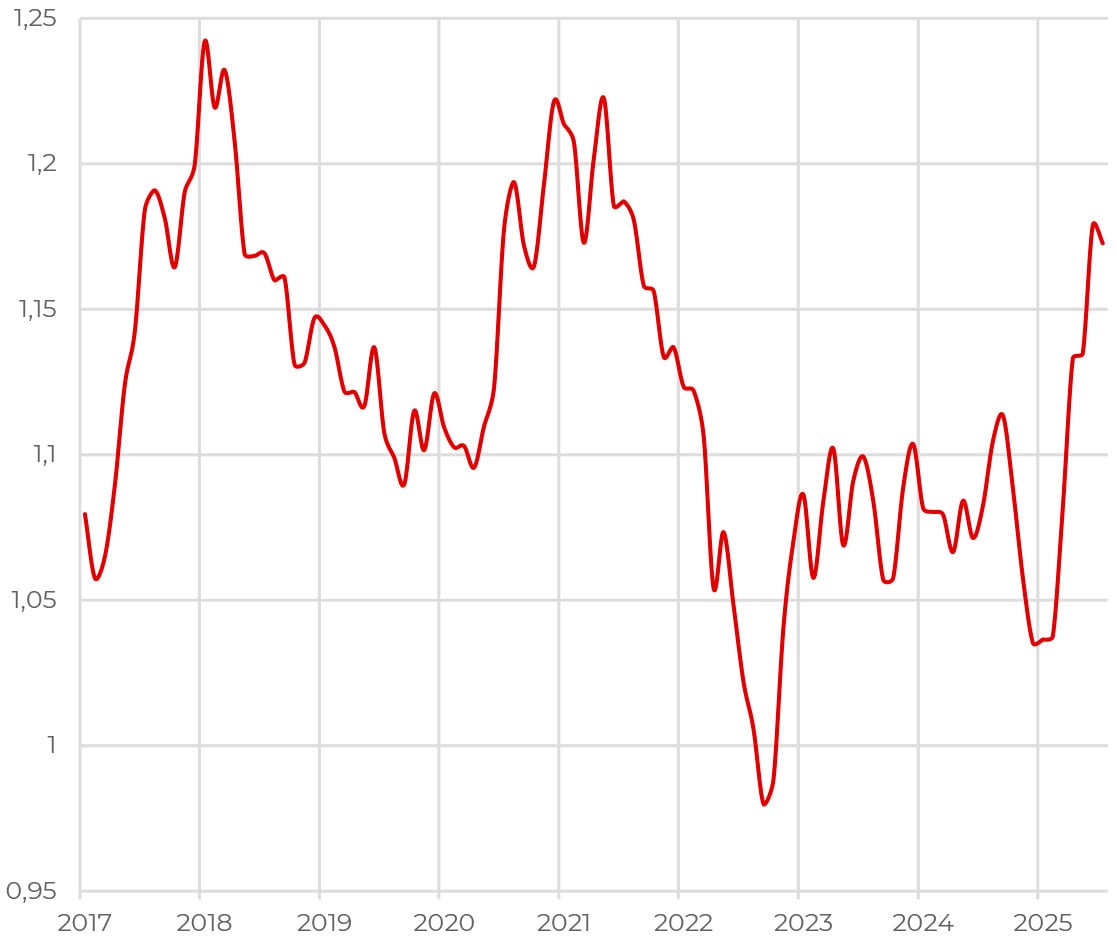

Курс евро к доллару США — на максимуме с 2021 года

1 июля курс EUR/USD поднимался до 1,1807, максимума с сентября 2021 года, завершив серию роста на протяжении девяти торговых сессий подряд — последний раз такой период позитива наблюдался в октябре 2004 года. Аналогично в первый день месяца евро торговался на максимуме с июня 2014 года в паре с юанем — на отметке 8,46.

С начала года европейская валюта подорожала более чем на 12% за счет ослабления доллара США, растущих ожиданий более агрессивных темпов снижения ставки ФРС в сравнении с ЕЦБ и притока капитала на европейский рынок. Участники рынка стали менее чувствительны к угрозам Вашингтона закрепить более высокие пошлины в отношении ЕС.

Среди аналитиков формируется консенсус о возможности достижения евро отметки в 1,2 EUR/USD. На прошлой неделе вице-президент ЕЦБ Луис де Гиндос заявил, что укрепление курса к уровням 1.17–1,2 приемлемо для регулятора и не вызывает обеспокоенности у ЕЦБ. Более сильный евро способствовал в последние месяцы ощутимому замедлению инфляции. Однако слишком быстрый рост ужесточает финансовые условия и выступает препятствием для и без того слабых темпов роста экономики еврозоны.

АКЦИИ

Российский рынок

Акционеры «Софтлайна» решили не выплачивать дивиденды

Акционеры «Софтлайна» приняли решение не выплачивать дивиденды, рекомендованные советом директоров. Дивидендная политика компании предполагает распределение 25% чистой прибыли по МСФО, по итогам 2024 года сумма составляет не менее 1 млрд руб. Совет директоров рекомендовал к выплате 2,5 руб. на акцию, что обеспечило бы доходность в 2,4%.

Отказ от выплаты дивидендов не выступает негативом для акций «Софтлайна», поскольку эмитент не рассматривается на рынке как дивидендный игрок с учетом низкой доходности. Компания не выплачивала дивиденды с 2022 года.

Компания сосредоточена на бизнес-целях и необходимости поддерживать достаточный объем ликвидности. Соотношение чистого долга к EBITDA составляет 2,9—3х, при этом сделки по приобретению ряда компаний оказывают давление на денежную позицию. Хотя по итогам 2024 года компания нарастила выручку до 120,6 млрд руб. (+32% г/г), EBITDA — до 7,1 млрд руб. (+58% г/г), чистая прибыль сократилась до 2,6 млрд руб. (-15% г/г).

ВТБ: результаты за пять месяцев и дивиденды

Акционеры ВТБ ожидаемо одобрили выплату дивидендов в размере 25,58 руб. на акцию. В этом сезоне госбанк стал рекордсменом по дивидендной доходности среди крупных компаний, предлагая более 24%. Однако акции банка по итогам недели потеряли в цене 6,2%. Давление на бумаги оказывают ожидания допэмиссии, которая пройдет 11 июля. Банк стремится улучшить достаточность капитала, которая, очевидно, снизится после выплаты дивидендов. Со следующего года минимальное требование по нормативу Н20.0 повысится до 10% (при текущих 9,9%).

Чистая прибыль банка по МСФО за пять месяцев 2025 года осталась на уровне, сопоставимом с прошлым годом (233,6 млрд рублей, +0,1% г/г). Чистый процентный доход банка продолжает снижаться (-55% г/г) из-за высокой стоимости фондирования и, как следствие, сужения процентной маржи (0,8% против 2,1% годом ранее).

ВТБ может стать одним из бенефициаров снижения ключевой ставки: если ЦБ, как ожидается, продолжит цикл смягчения, то пересмотр ставок по депозитам вниз, который опережает снижение ставок по кредитам, позволит улучшить чистую процентную маржу банка. Вместе с тем смягчение монетарных условий оживит спрос на кредитование. Тем не менее из-за давления на капитальную базу неопределенность в отношении будущих дивидендов сохраняется.

Глобальные рынки

Фондовые индексы США на новых максимумах

За прошедшую неделю S&P 500 прибавил 2,25%, Nasdaq 100 поднялся на 1,87%. Оба индекса обновили свои исторические максимумы: SPX завершил сокращенную рабочую неделю на рекордной отметке в 6 279 пунктов, NDX также достиг новой высоты — 22 867 пунктов.

Импульс росту придало появление большей ясности в торговых отношениях США: заключено соглашение с Вьетнамом, которое предполагает введение 20%-ной пошлины на импорт товаров из страны, тогда как для товаров из США будет установлен нулевой тариф. Также были отменены ограничения на экспорт в Китай ПО для разработки чипов — на этом фоне акции Synopsys и Cadence росли в цене более чем на 6% и 7% соответственно.

Вашингтон планирует подписать новые торговые соглашения и уведомить партнеров о повышении тарифов до 9 июля. Новые пошлины вступят в силу 1 августа, и для стран, не подписавших договоры, ставки могут вырасти до 50% — как было анонсировано 2 апреля.

Ранее Белый дом намекнул на возможную сделку с Индией, тогда как прогресс в торговых отношениях с другими партнерами остается под вопросом: соглашения с Великобританией и Китаем ограничены по масштабу, а переговоры с Японией пока безрезультатны. Кроме того, Дональд Трамп предложил добавить 10% к тарифам для стран, ориентирующихся на БРИКС.

ОБЛИГАЦИИ

Рублевые облигации

Недельная инфляция остается низкой

Инфляция с 24 по 30 июня осталась низкой — на уровне 0,07%. По итогам месяца цены выросли на 0,19%, это ощутимо ниже темпов июня прошлого года в 0,64%. В годовом выражении инфляция, скорее всего, снизится до 9,4%.

Ослаблению инфляционного давления способствует сезонное снижение цен на фрукты и овощи, умеренным остается рост цен на другие продукты питания и непродовольственные категории. Между тем инфляция в услугах ускорилась за счет индексации тарифов на городской транспорт.

В июле ожидаем более «горячих» данных инфляции из-за индексации тарифов на коммунальные услуги, однако эффект будет временным, а замедление потребительского спроса вкупе с крепким курсом рубля продолжит способствовать развитию дезинфляционного тренда.

Рынок труда остается сильным

Уровень безработицы в мае обновил исторический минимум в 2,2%, снизившись с 2,3% в апреле. Спрос на труд в экономике остается повышенным: годовой рост заработных плат в апреле ускорился с 10,5% до 15,3%, а потребность в кадрах (1,8 млн чел.) начала превышать число соискателей (1,7 млн чел.). Рост реальных заработных плат также ускорился — до 4,6%, что, впрочем, ниже уровня прошлого года.

Текущий тренд на рынке труда является проинфляционным, однако мы ожидаем нормализации условий занятости во втором полугодии по мере замедления спроса в экономике.

Рынок ОФЗ продолжает движение вверх

Рынок ОФЗ продолжил рост: индекс RGBI вырос за минувшую неделю на 0,84%, достигнув 115,38 пункта, его доходность снизилась на 20 б. п., до 14,63%. Участники рынка продолжают закладывать в цены ожидания дальнейшего снижения ключевой ставки ЦБ, поскольку тональность последних комментариев Эльвиры Набиуллиной и Алексея Заботкина заметно смягчилась: регулятор допускает возможность смягчения ДКП в июле и рассматривает ширину шага снижения ставки.

На первых аукционах квартала Минфин разместил ОФЗ номинальным объемом в 116,9 млрд руб. при спросе в 174 млрд руб. Средневзвешенная доходность 12-летнего выпуска составила 14,98%, по 4-летним бумагам — 14,32%. Больший спрос со стороны крупных участников по-прежнему концентрируется в длинных выпусках.

Еврооблигации

Инфляция в еврозоне удерживается вблизи целевых 2%

Потребительская инфляция в еврозоне вернулась к целевым для ЕЦБ 2% г/г после 1,9% в мае. Базовая инфляция осталась на уровне 2,3%, а рост цен в секторе услуг ускорился до 3,3% с 3,2% г/г. Наиболее активно цены росли во Франции и Испании, это было компенсировано стабильной инфляцией в Италии и неожиданным снижением цен в Германии. В целом данные отражают ослабление инфляционного давления. В товарных категориях развивается дезинфляция, рост заработных плат замедляется, а опросы предприятий указывают на снижение ценовых ожиданий.

Удержание инфляции вблизи целевого уровня охладило настроения рынка относительно дальнейшего снижения базовых ставок в этом году. Дополнительно ожидания паузы на заседании в июле усилились после комментариев главы ЕЦБ Кристин Лагард на ежегодном форуме в Синтре о том, что регулятору понадобится больше данных для оценки инфляционных рисков и принятия следующих решений по ДКП.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

ОПЕК+ продолжает агрессивно наращивать нефтедобычу

5 июля восемь стран ОПЕК+ договорились об увеличении квоты на добычу нефти в августе агрессивнее, чем ожидалось, — на 548 тыс. баррелей в сутки. Таким образом, большая часть плана сворачивания ограничений добычи на 2,2 млн баррелей в сутки выполнена — по итогам августа квота вырастет на 1,92 млн баррелей в сутки в сравнении с мартом 2025 года. Если картель пойдет на аналогичное увеличение добычи в сентябре, то производство будет восстановлено не только до запланированных 2,2 млн баррелей в сутки, но и дополнительно увеличится на 300 тыс. баррелей в день.

Несмотря на расширение квот, Саудовская Аравия пошла на подъем цены на свой флагманский сорт Arab Light для покупателей из Азии на 1 долл. за баррель, до 2,2 долл. — максимума последних четырех месяцев. Цены на все сорта нефти для Северо-Западной Европы и Средиземноморья были повышены на 1,4 долл. за баррель. Такой шаг, по всей видимости, основан на уверенности в высоком летнем спросе на топливо.

Рынок отреагировал на решение альянса довольно умеренно — 6 июля Brent скорректировался в цене лишь на 0,76%, а в понедельник дорожает на 0,7%, торгуясь выше 68 долл. за баррель. По-видимому, негатив сглаживает прогресс в торговых переговорах между США и рядом ключевых партнеров, а также снижение буровой активности в США (количество нефтяных установок в стране сокращается десять недель подряд). Однако в среднесрочной перспективе увеличение предложения «черного золота» на рынке все же отразится, скорее всего, в возвращении цены на Brent ниже 65 долл. за баррель.

Спрос мировых ЦБ на золото все еще устойчив

По данным World Gold Council, чистые покупки золота центральными банками в мае составили 20 тонн после 16 тонн в апреле. Впрочем, майские объемы были ниже среднего показателя последних 12 месяцев в 27 тонн. Мировые ЦБ увеличивают золотые резервы 24-й месяц подряд. Основной нетто-приток пришелся на Казахстан (+7 тонн за месяц), Турцию и Польшу (+6 тонн у каждого). Продавали золото Сингапур и Узбекистан.

Текущая цена на золото остается выше фундаментально справедливого уровня, однако потенциал дальнейшего роста сохраняется за счет стабильного спроса со стороны центробанков и ETF.

Валюты

Минфин возобновит продажи валюты и золота

Минфин ожидает в июле ощутимого недобора нефтегазовых доходов на 25,82 млрд руб., тогда как в июне недооценил сборы на 7,05 млрд руб. Экспортная цена на нефть в июне сохранялась ниже уровня отсечений в бюджете (59,8 долл. за баррель против пороговых 60 долл.). В итоге с 7 июля по 6 августа Минфин вернется к продажам валюты и золота в рамках бюджетного правила в объеме 0,82 млрд руб. в день после покупок в объеме 1,5 млрд руб. месяцем ранее.

Вкупе с валютными операциями Банка России (продажи юаней на 8,94 млрд руб. в день) чистые продажи иностранной валюты вырастут до 9,76 млрд руб. ежедневно. Это отражает незначительное увеличение в сравнении с 7,36 млрд руб. месяцем ранее, но продолжит оказывать частичную поддержку рублю, сглаживая колебания курса.

Обзор подготовлен аналитиками УК ««Альфа-Капитал»» на основе данных из открытых источников, бирж, данных статистических агентств, монетарных регуляторов.

«Альфа-Капитал» – лидер* в сфере доверительного управления, строящий долгосрочные отношения с каждым клиентом* Эксперт РА на 31.12.2024. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000 выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Информация, содержащаяся в данном обзоре, предназначена исключительно для определенного и ограниченного круга лиц и не имеет целью рекламу, размещение или публичное предложение любых ценных бумаг, продуктов или услуг. Представленные в обзоре мнения учитывают ситуацию на дату предоставления информации. УК «АльфаКапитал» не утверждает, что приведенная в обзоре информация или мнения верны или приведены полностью.

Указанная информация не является исчерпывающей и подготовлена только в информационных целях, носит исключительно ознакомительный характер и может быть изменена УК «Альфа-Капитал» в любое время без предварительного уведомления. ООО УК «Альфа-Капитал» не рекомендует использовать обзор в качестве единственного источника информации при принятии инвестиционного решения и не дает гарантий или заверений в отношении финансовых результатов, полученных на основании использования указанной информации. Подробную информацию о деятельности ООО УК «Альфа-Капитал» вы можете получить по адресу: 123001, Москва, ул. СадоваяКудринская, д. 32, стр. 1, телефоны 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал» www.alfacapital.ru.