Еженедельный обзор на 08.07.2024 года

- Отскок в акциях Газпрома

- IPO ВсеИнструменты.ру

- Потеря импульса со стороны льготной ипотеки?

- Рынок труда придал оптимизма рынку США

- Ожидаемый скачок в инфляции

- Ужесточение риторики ЦБ

- ЕЦБ берет паузу

- Волатильность суверенных облигаций еврозоны возросла

- Нефтяной рынок получил время на передышку

- Золото возвращается к максимумам

- Валютные операции Минфина: баланс остается на стороне рубля

- Евро укрепляется после выборов во Франции

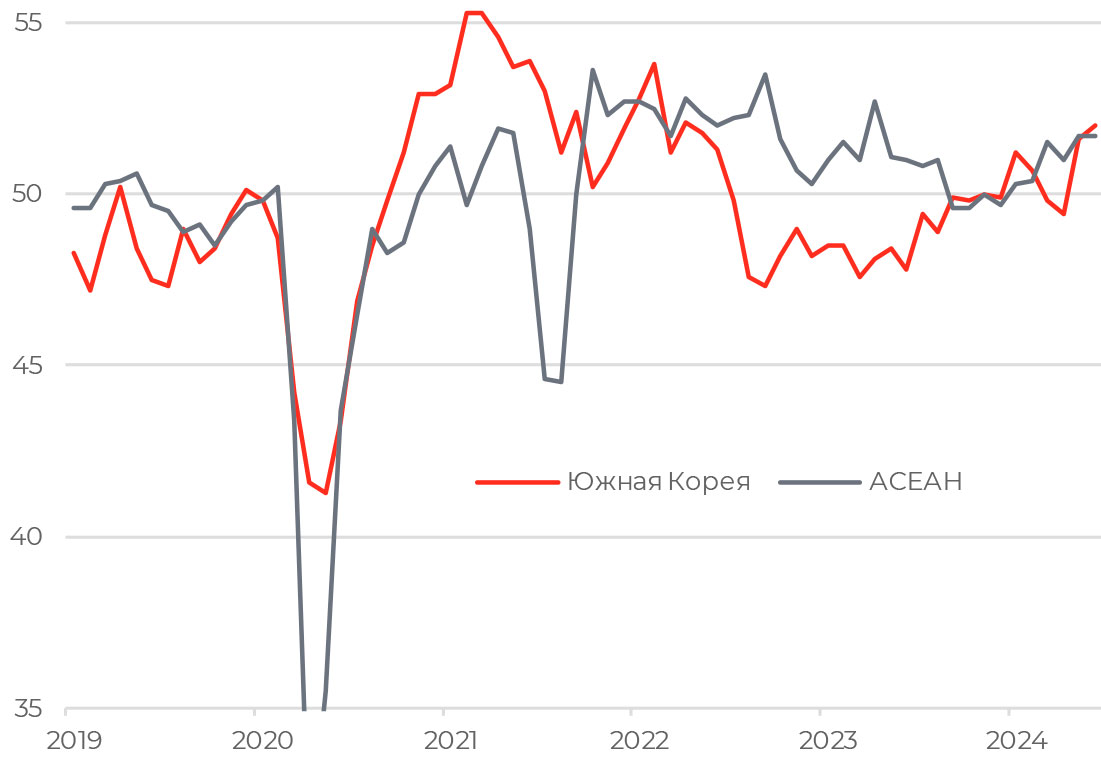

Индекс производственной активности PMI от S&P Global

Производственная активность в Азии в июне расширилась благодаря устойчивому мировому спросу и улучшению перспектив сектора полупроводников. Рост деловой активности в промышленном секторе Южной Кореи в июне ускорился до самого быстрого темпа за последние два года. Производственная активность во Вьетнаме и Тайване также выросла в сравнении с маем. Это дает надежду на устойчивость экономик региона, несмотря на слабый спрос со стороны Китая.

Активность в промышленном секторе Китая упала второй месяц подряд в июне – индекс составил 49,5 пункта. Сервисный PMI опустился до пятимесячного минимума в 51,2 пункта. Впрочем, китайские компании наращивают производство, несмотря на слабый внутренний спрос. Пекину еще не удалось оживить экономику с помощью пакета мер поддержки сектора недвижимости. Между тем инфляция оказывает давление на производителей в Японии, где слабая иена повышает стоимость импорта топлива и сырья.

АКЦИИ

Российский рынок

Отскок в акциях Газпрома

Акции Газпрома на прошлой неделе вернулись к уровням конца мая, восстановившись на 5% по итогам недели. Менеджмент компании подтвердил, что в 2027 году Газпром запустит дальневосточный маршрут на 10 млрд куб. м газа в год. Кроме того, оптовые цены на газ были проиндексированы на 11,2%. После сильной перепроданности акции компании ожидаемо отреагировали отскоком, который, впрочем, носит технический характер. Реальный эффект новостей на финансовые результаты компании будет ограниченным. Индексация тарифов затронет лишь вторую половину года, прибавив к чистой прибыли около 4%. Эффект от поставок в Китай будет растянут по времени, при этом объемы поставок будут относительно небольшими. Свободные денежные средства Газпром, скорее всего, будет направлять на строительство и инфраструктуру, нежели на дивиденды.

IPO «ВсеИнструменты.ру»

Онлайн-ритейлер «ВсеИнструменты.ру» провел первичное размещение акций на Мосбирже по цене 200 руб. за бумагу – по нижней границе ранее заявленного диапазона 200–210 руб. за акцию. Это соответствует рыночной капитализации в 100 млрд руб. Аллокация на институциональных инвесторов составила около 79% от объема предложения, на розничных – примерно 15%, 6% пришлось на закрытый список сотрудников и партнеров компании. 14 мая ритейлер опубликовал отчет по МСФО. Согласно релизу, по итогам 2023 года выручка компании выросла на 54% г/г, до 132,8 млрд руб. Чистая прибыль составила 3,8 млрд (+49% г/г).

Потеря импульса со стороны льготной ипотеки?

С 1 июля прекращена программа льготной ипотеки. В ближайшие 6–8 месяцев, пока население адаптируется к новым условиям на рынке, строительные компании, вероятно, столкнутся с охлаждением активности продаж. Впрочем, пропорциональное падение цен на недвижимость маловероятно. Девелоперы будут искать баланс между спросом и предложением, как путем корректировки объемов строительства, так и за счет разработки собственных программ. Новые продукты субсидированной и комбинированной ипотеки позволят снизить нагрузку на покупателя.

Глобальные рынки

Рынок труда придал оптимизма рынку США

Данные по занятости в США за июнь сигнализировали об охлаждении рынка труда. Количество рабочих мест в несельскохозяйственном секторе выросло на 206 тыс., опередив прогноз в 190 тыс. Однако данные за предыдущие два месяца были пересмотрены в сторону понижения на 111 тыс. Средние темпы роста занятости за последние три месяца замедлились до минимума с начала 2021 года. При этом уровень безработицы вырос до 4,1%, самого высокого с ноября 2021 года. На этом фоне участники рынка фьючерсов повысили ожидания о начале снижения ставки ФРС на 25 б.п. в сентябре. Сейчас в цены закладываются два шага с еще одним понижением в декабре.

Рынок позитивно отреагировал на статистику – S&P 500 и Nasdaq продолжили движение к историческим максимумам, прибавив по итогам прошлой недели 2% и 3,5% соответственно.

ОБЛИГАЦИИ

Рублевые облигации

Ожидаемый скачок в инфляции

Данные Минэкономразвития, опубликованные на прошлой неделе, отразили ускорение инфляции. Рост потребительских цен год к году составил 9,22%. Подобный скачок был ожидаем с учетом индексации тарифов ЖКХ, которая не проводилась в 2023 году. С начала года на 1 июля рост цен составил 4,51%. Показатель уже приблизился к верхней границе прогнозного диапазона Банка России по инфляции на весь 2024 год. При этом в мае Минэкономразвития повысило собственный прогноз по инфляции на 2024 год до 5,1% с 4,5%.

Ужесточение риторики ЦБ

На прошлой неделе представители Банка России дали достаточно однозначные сигналы на Финансовом конгрессе в отношении курса монетарной политики. Основным предметом обсуждения на июльском заседании, по словам Алексея Заботкина, будет шаг в повышении ключевой ставки на 1–2 процентных пункта. При этом прогноз по инфляции будет значимо уточнен 26 июля в сторону повышения. Председатель ЦБ Эльвира Набиуллина подтвердила, что инфляционные риски не только возросли, но и реализовались. Последние данные по инфляции и кредитованию говорят об отклонении экономики от базового сценария развития. Основными проинфляционными факторами, по мнению регулятора, являются изменения условий внешней торговли и сохранение высоких инфляционных ожиданий. По ожиданиям регулятора, пик годовой инфляции придется на июль.

Рынок ожидаемо отреагировал повышением доходностей ОФЗ по всей длине кривой. На длинном конце ставки прибавили в среднем 18–20 б.п. по итогам недели, вернувшись в среднем к 15,2%. Индекс ОФЗ возобновил недельное снижение после краткосрочного восстановления, оставшись вблизи уровней марта 2022 года.

Наиболее вероятным сценарием, по нашему мнению, является подъем ставки на 2 п.п. Этот сценарий уже заложен в текущие цены, и в случае замедления инфляции может способствовать развороту тренда на рынке. С другой стороны, риск более устойчивой инфляции и, соответственно, длительного периода повышенных ставок сохраняется.

Еврооблигации

ЕЦБ берет паузу

Инфляция в еврозоне замедлилась до 2,5% в июне после 2,6% в мае. Базовая инфляция осталась на уровне 2,9%, при этом рост цен в секторе услуг удерживался на уровне 4,1%. Крепкий рынок труда сохраняет риск более устойчивого ценового давления в регионе. В мае безработица держалась на рекордно низком уровне в 6,4%. Кроме того, экономика чувствует себя лучше, чем в прошлом году. На ежегодном заседании на прошлой неделе в португальской Синтре глава ЕЦБ Кристин Лагард сигнализировала о предстоящей паузе в изменении ДКП в июле. После снижения базовых ставок на 25 б.п. в июне, европейский регулятор берет паузу, чтобы оценить, достаточно ли замедляется инфляция в валютном блоке. ЕЦБ прогнозирует, что инфляция будет двигаться в боковом направлении во втором полугодии, поскольку базовые эффекты перестанут отражаться в статистике. Возможность еще одного снижения ставок, как ожидается, будет рассмотрена в сентябре. В целом рынок ожидает еще одно или два шага в понижении ставок до конца года.

Волатильность суверенных облигаций еврозоны возросла

Доходность двухлетних облигаций Германии оставалась в боковом тренде в течение недели, ставка десятилетних бумаг снизилась лишь на 5 б.п. При этом на фоне выборов во Франции спрос на защитные активы возрос, и премия за риск французских облигаций по отношению к немецким бумагам достигала 70 б.п., самого высокого показателя с 2012 года.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Нефтяной рынок получил время на передышку

На прошлой неделе цены на нефть держались вблизи двухмесячных максимумов, получив поддержку за счет ожиданий смягчения политики ФРС, а также сокращения коммерческих запасов нефти в США.

Однако нефтяные котировки начинают неделю движением вниз. Инвесторы ожидают потенциальных перебоев в поставках энергоносителей в США из-за сезона ураганов в Атлантическом океане, что негативно скажется на спросе, а риски предложения, в свою очередь, уменьшились из-за снижения напряженности в секторе Газа, продвижения к переговорам о прекращении огня.

Долгосрочная картина в нефти пока без изменений, даже на двухмесячном максимуме цены барреля Brent и WTI находились внутри диапазона, где рынок нефти находится уже год.

Золото возвращается к максимумам

Цена золота превысила отметку 2400 долл. за унцию, обновив в пятницу исторический максимум по цене закрытия (внутри дня цена все-таки до рекорда не дотянула). Импульс золоту дало охлаждение рынка труда в США и усиления ожиданий снижения ставки ФРС в сентябре.

Глава ФРС также выступил на конференции ЕЦБ в Синтре, он представил сбалансированный и менее «ястребиный» взгляд на монетарную политику, сославшись на улучшение ситуации с ценовым давлением, а также отношения рынка труда и инфляции (кривая Филлипса). Рост ожиданий снижения ставки ФРС позволит золоту обновить ценовой рекорд (сейчас 2470 долл. за унцию).

Валюты

Валютные операции Минфина: баланс остается на стороне рубля

Минфин увеличит покупки иностранной валюты в ближайший месяц по бюджетному правилу. С 5 июля по 6 августа планируется покупка валюты и золота на 5,4 млрд руб. в день, или 123,8 млрд руб. за месяц. Агентом по сделкам Минфина на рынке выступает Центральный банк. Регулятор продолжит параллельно продавать валюту в рамках операций «зеркалирования» расходов ФНБ.

По плану, во втором полугодии, в рамках зеркалирования расходов ФНБ, ЦБ РФ будет продавать валюту на 8,4 млрд руб. в день (11,8 млрд руб. в первой половине года). Таким образом, чистые продажи валюты в июле составят 4,7 млрд руб. в день (против 8,1 млрд руб. в июне).

Снижение чистой продажи валюты – фактор ослабления рубля, хотя и не очень значительный. Как, впрочем, и снижение обязательной продажи валютной выручки с 80 до 60%. Противовесом данным факторам служат проблемы с выводом капитала за рубеж из-за вторичных санкций, жесткая политика ЦБ РФ, задача снижения и контроля инфляции, которая не решается без стабильного или даже укрепляющегося рубля, а также вопрос обеспечения импорта, особенно «инвестиционного» – станков, оборудования и пр. Сценарий ослабления рубля выглядит маловероятным.

Евро укрепляется после выборов во Франции

Самые большие риски, связанные с выборами во Франции, не реализовались, что позволило евро отыграть потери к доллару США, понесенные после первого тура. Сегодня курс выше EUR/USD 1,08. В целом же большая картина в данной паре не меняется. В последние полтора года она находится в диапазоне EUR/USD 1,06–1,10.

Выбить курс из этого диапазона могут либо данные по инфляции, решительные действия ФРС и ЕЦБ. Но самое слабое место – это данные по экономике еврозоны, которая гораздо сильнее страдает от санкционной войны, чем США.

Обзор подготовлен аналитиками УК «Альфа-Капитал» на основе данных из открытых источников, бирж, данных статистических агентств, монетарных регуляторов.

«Альфа-Капитал» – лидер* в сфере доверительного управления, строящий долгосрочные отношения с каждым клиентом

- Эксперт РА на 30.09.2019. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами No 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами No 077-08158-001000 выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Информация, содержащаяся в данном обзоре, предназначена исключительно для определенного и ограниченного круга лиц и не имеет целью рекламу, размещение или публичное предложение любых ценных бумаг, продуктов или услуг. Представленные в обзоре мнения учитывают ситуацию на дату предоставления информации. УК «Альфа- Капитал» не утверждает, что приведенная в обзоре информация или мнения верны или приведены полностью.

Указанная информация не является исчерпывающей и подготовлена только в информационных целях, носит исключительно ознакомительный характер и может быть изменена УК «Альфа-Капитал» в любое время без предварительного уведомления. ООО УК «Альфа-Капитал» не рекомендует использовать обзор в качестве единственного источника информации при принятии инвестиционного решения и не дает гарантий или заверений в отношении финансовых результатов, полученных на основании использования указанной информации. Подробную информацию о деятельности ООО УК «Альфа-Капитал» Вы можете получить по адресу: 123001, Москва, ул. Садовая- Кудринская, д. 32, стр. 1. Телефоны: 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал»:www.alfacapital.ru.