Еженедельный обзор на 09.01.2024 года

- Мечел: эффект от снятия пошлин

- TCS перенес голосование по редомициляции

- Магнит одобрил дивиденды

- Снижение ставки ФРС может отложиться

- Ожидания по отчетностям за 4К2023

- Рынок ОФЗ: среднесрочный взгляд

- Беларусь выплатила купоны по еврооблигациям

- Доходности UST выросли после публикации протокола ФРС

- Правкомиссия разрешила ВЭБ.РФ не замещаться

- Саудиты снижают цены на нефть

- Промышленные металлы корректируются

- Доллар – ниже 90 руб.

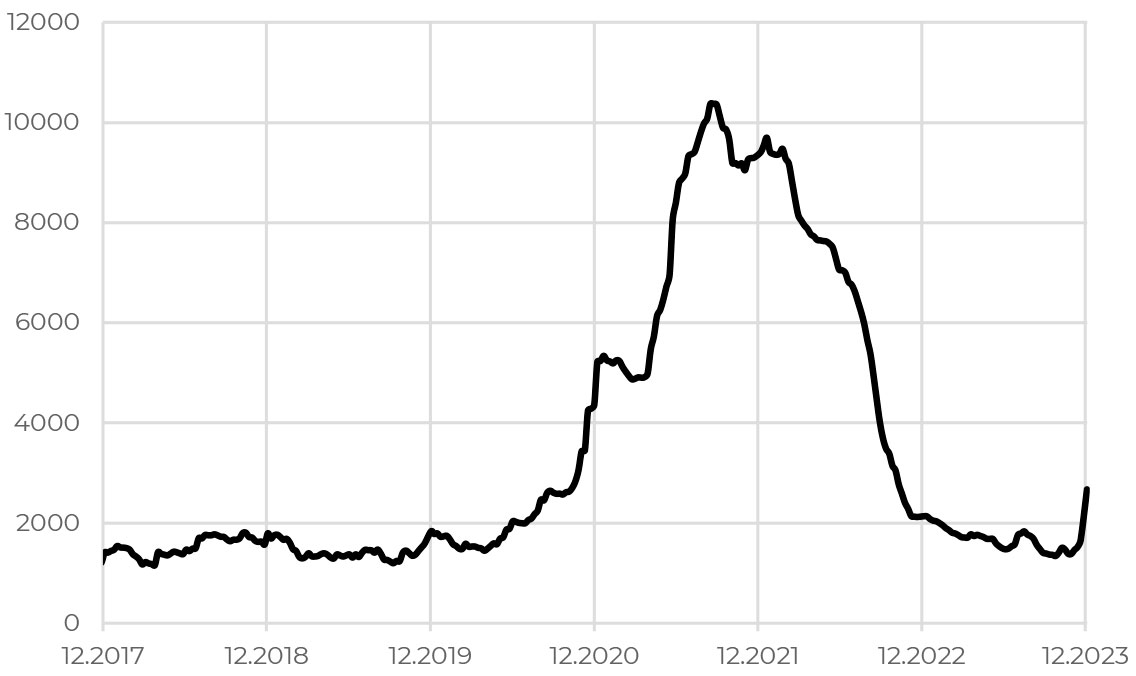

Стоимость контейнерных перевозок, долл. / контейнер

Мировой контейнерный индекс WCI отслеживает стоимость по основным торговым путям между Европой и Азией. Согласно ему, стоимость контейнерных перевозок за последние две недели подорожала на 60% – до 2670 долл. за 40-футовый контейнер из-за обострения ситуации в Красном море и необходимости перенаправления грузов. Такой уровень стоимости фрахта наблюдался в период пандемии, а до карантина, в 2019 году, средняя цена была около 1420 долл.

Удорожание стоимости фрахта может вылиться в рост стоимости товаров, когда компании начнут перекладывать рост затрат на потребителей, что, в свою очередь, может дать толчок для новой волны инфляции. Если, конечно, скачок стоимости перевозок не окажется кратковременным.

АКЦИИ

Российский рынок

Мечел: эффект от снятия пошлин

Правительство вывело энергетический и коксующийся угли из-под действия курсовых экспортных пошлин. По нашим расчетам, для Мечела годовой эффект может быть 20–30 млн долл. (в зависимости от величины пошлины), что эквивалентно примерно 3% EBITDA и 5%-ной чистой прибыли компании за 2024 год.

TCS перенес голосование по редомициляции

TCS – ВОСА по редомициляции компании с Кипра перенесено на 15 января с ранее назначенного 8 января без объяснения причины. Как мы писали ранее, для решения потребуется 75% голосов кворума, тогда как объем акций в свободном обращении составлял ранее 65%, что не гарантирует одобрения предложения.

Магнит одобрил дивиденды

Акционеры ожидаемо одобрили дивиденды за 2022 год (доходность выше 5%) и избрали новый совет директоров. Независимые директора (два кандидата) не вошли в новый состав СД, поэтому уровень листинга компании также остается без изменений. Среднесрочно важной будет коммуникация компании по итогам 2023 года в отношении распределения чистой прибыли и выплаты дивидендов (ожидаем в марте).

Глобальные рынки

Снижение ставки ФРС может отложиться

Новогодние праздники на международных площадках довольно короткие, а биржи были открыты со 2 января. Первую торговую неделю S&P 500 закрыл в нуле, из «тяжеловесов» снижались акции Apple на фоне антимонопольного расследования. Также стих оптимизм по поводу снижения ключевой ставки, особенно после публикаций протокола ФРС и макроэкономической статистики. Аналитики ждали снижения темпов роста зарплат, роста безработицы, но данные вышли существенно лучше ожиданий. Вдобавок к этому, риторика регулятора остается более консервативной, нежели закладывают рынки. За последние несколько дней вероятность пересмотра ключевой ставки вниз на мартовском заседании снизилась с 90 до 60%.

Ожидания по отчетностям за 4К2023

В пятницу в США стартует сезон отчетностей, первыми публикуют результаты Delta Airlines, UnitedHealth и финансовые компании JPMorgan, Bank of America, Blackrock, Citigroup. За последний квартал ожидания аналитиков по динамике прибылей и выручек немного ухудшились, прогнозы корректировались вниз примерно на 7%. Ожидания на 2024 год более оптимистичны – рынок закладывает двузначный рост прибылей на 11,8% и выручек на 5,5% по итогам года. С одной стороны, ввиду сложной макроэкономической конъюнктуры вероятна корректировка прогнозов с учетом фактических результатов и комментариев менеджмента. С другой стороны, на фоне низкой базы прошлого года прогнозы не выглядят сильно завышенными.

Средний темп роста прибылей в 4К2023 может составить 1,3% г/г, причем если в секторе коммуникаций и потребительских товаров прогнозируется рост показателей (за счет таких компаний, как Meta, Amazon), то в нефтегазовом секторе, здравоохранении и материалах ожидается снижение. В то же время рынок закладывает сохранение давления на маржинальность – агрегированная рентабельность чистой прибыли способна снизиться до 11% с 12,2% в предыдущем квартале.

ОБЛИГАЦИИ

Рублевые облигации

Рынок ОФЗ: среднесрочный взгляд

На рынке ОФЗ наблюдалось снижение доходностей. При этом спред к корпоративным бумагам продолжил сокращаться. С учетом низкой ликвидности рынка на новогодней неделе, полагаем, что говорить о тренде пока преждевременно. Инвесторы ожидают данных по инфляции и реакции со стороны ЦБ. Ближайшее заседание по ключевой ставке будет в феврале, не исключено, что регулятор еще раз может ее повысить.

В целом же мы ожидаем, что в 2024 году темпы роста цен начнут замедляться, что позволит ЦБ снизить ставку. По различным прогнозам, ставка останется двузначной. Мы ждем, что снижать ставку регулятор начнет во втором квартале, в конце года она составит 10–12%.

Еврооблигации

Беларусь выплатила купоны по еврооблигациям

Министерство финансов Белоруссии выплатило купоны по выпуску еврооблигаций Belarus-2027 в национальной валюте на сумму, эквивалентную 22,9 млн долл. Эти средства были зачислены на специальный банковский счет в ОАО «АСБ Беларусбанк», в соответствии с решением правительства и Национального банка Белоруссии.

В конце прошлого года Минфин страны произвел выплаты номинальной стоимости и накопленного купонного дохода по выпуску Belarus-2023, погашенного в феврале 2023 года. Выплаты также были произведены в белорусских рублях и направлены в НРД.

Доходности UST выросли после публикации протокола ФРС

На прошлой неделе доходности казначейских облигаций США подросли в середине и конце кривой. Это объясняется как обычной коррекцией цен после предновогоднего ралли, так и вышедшим протоколом заседания ФРС. В частности, в документе говорится о том, что ставка, скорее всего, будет снижена в 2024 году, однако высокая неопределенность в отношении момента начала снижения еще сохраняется. Тем не менее ожидания рынка по-прежнему выглядят чрезмерно оптимистично: вероятность пяти снижений ставки к концу года находится на уровне 30%, вероятность шести снижений – на уровне 35%.

Правкомиссия разрешила ВЭБ.РФ не замещаться

Правкомиссия по контролю за иностранными инвестициями разрешила ВЭБ.РФ не замещать выпуск еврооблигации объемом 1 млрд долл. с погашением в 2025 году. Таким образом, компания будет производить выплаты держателям еврооблигаций в рублях по курсу Центробанка на дату платежа. Для российских резидентов и резидентов дружественных стран выплаты будут производиться через российские депозитарии, для других держателей – через счета типа «С» в Национальном расчетном депозитарии.

Разрешение Правкомиссии также получили Северсталь и Уралкалий.

СЫРЬЕ И ВАЛЮТЫ

Сырьевые активы

Саудиты снижают цены на нефть

Саудовская Аравия заявила о снижении цены поставки нефти для всех рынков на 1,5–2 долл./барр. в феврале, что отчасти может отражать опасения относительно слабого спроса в начале года, причем снижение цен происходит на фоне продления решений о сокращении добычи на 1 млн /сут.; новость в понедельник привела к 4%-му падению цен на нефть.

Промышленные металлы корректируются

Промышленные металлы корректируются с начала года на фоне укрепления доллара. Такая динамика наблюдается в ценах на сталь, медь, железо. Данные по запасам в Китае и риски слабого спроса также способствуют удешевлению металлов. Риски дефолтов в китайском строительном секторе также негативны для цен.

Валюты

Доллар – ниже 90 руб.

На валютных торгах в новогоднюю неделю не происходило ничего примечательного, рубль торговался в диапазоне USD/RUB 91–92. Однако в первый рабочий день года произошло некоторое укрепление национальной валюты, доллар опустился ниже 90 руб.

Это может быть связано с возвратом ЦБ РФ на валютный рынок с операциями по средствам ФНБ. В первом полугодии регулятор будет продавать иностранную валюту в объеме 11,8 млрд руб. в день.

Обзор подготовлен аналитиками УК «Альфа-Капитал» на основе данных из открытых источников, бирж, данных статистических агентств, монетарных регуляторов.

«Альфа-Капитал» – лидер* в сфере доверительного управления, строящий долгосрочные отношения с каждым клиентом

- Эксперт РА на 30.09.2019. Общество с ограниченной ответственностью «Управляющая компания «Альфа-Капитал». Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21-000-1-00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077-08158-001000 выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Информация, содержащаяся в данном обзоре, предназначена исключительно для определенного и ограниченного круга лиц и не имеет целью рекламу, размещение или публичное предложение любых ценных бумаг, продуктов или услуг. Представленные в обзоре мнения учитывают ситуацию на дату предоставления информации. УК «АльфаКапитал» не утверждает, что приведенная в обзоре информация или мнения верны или приведены полностью.

Указанная информация не является исчерпывающей и подготовлена только в информационных целях, носит исключительно ознакомительный характер и может быть изменена УК «Альфа-Капитал» в любое время без предварительного уведомления. ООО УК «Альфа-Капитал» не рекомендует использовать обзор в качестве единственного источника информации при принятии инвестиционного решения и не дает гарантий или заверений в отношении финансовых результатов, полученных на основании использования указанной информации. Подробную информацию о деятельности ООО УК «Альфа-Капитал» Вы можете получить по адресу: 123001, Москва, ул. СадоваяКудринская, д. 32, стр. 1. Телефоны: 783-4-783, 8 (800) 200-28-28, а также на сайте ООО УК «Альфа-Капитал»:www.alfacapital.ru.